Belajar dari pasar Jepang, pertumbuhan masakan Cina

2024-07-27 17:35Hidangan siap saji di Jepang berasal dari tahun 1950-an dan produksi industrinya lebih awal dibandingkan di Tiongkok. Karena kebiasaan konsumsi dan budaya makanan yang serupa, lingkungan historis, tahap pengembangan, dan gen perusahaan industri makanan siap saji Jepang memiliki referensi dan pembelajaran yang penting bagi Tiongkok.

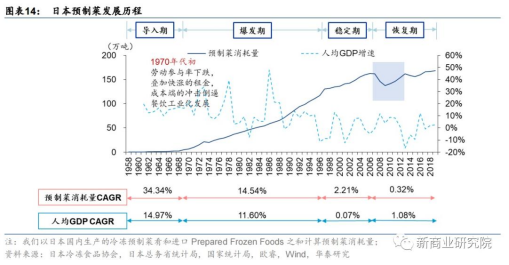

Perkembangan industri sayuran siap pakai di Jepang dapat dibagi menjadi empat tahap:

1) Tahap perkenalan (1958-1967): Makanan beku Jepang terbentuk setelah Perang Dunia II, didorong oleh pembangunan rantai dingin, konsumsi hidangan siap pakai meningkat dari 1.300 ton menjadi 25.400 ton pada tahun 1958-1968, di antaranya Olimpiade Tokyo dan World Expo tahun 1964 membeli makanan beku dalam jumlah besar, termasuk makanan siap saji, sehingga kesadaran masyarakat meningkat sepenuhnya dan stereotip masyarakat dipatahkan;

2) Tahap wabah (1968-1996): Dengan pesatnya perkembangan perekonomian Jepang selama periode ini, peningkatan jumlah rumah tangga dengan satu orang juga meningkatkan permintaan keseluruhan akan makanan enak di kalangan penduduk, dan eksternalisasi rantai makanan dan restoran bersama-sama mendorong terjadinya wabah. pertumbuhan industri, dan hidangan siap saji mengantarkan periode ledakan pada pertengahan tahun 70an dan berlangsung hingga pecahnya gelembung real estate di Jepang pada tahun 90an;

3) Fase stabilisasi (1997-2006): Gelembung ekonomi Jepang dan angka kelahiran turun tajam, dan pasar pra-sayuran terus tumbuh, namun laju pertumbuhannya melambat;

4) Tahap pemulihan (2007-sekarang): Setelah krisis keuangan, konsumsi sayuran siap pakai menunjukkan pemulihan berbentuk V yang signifikan, dan kemudian tetap relatif stabil, menurut Asosiasi Makanan Beku Jepang, ukuran pasar sayuran pra-pakai Jepang hidangan buatan mencapai 23,85 miliar dolar AS (kaliber ritel) pada tahun 2020, dimana makanan siap saji beku menyumbang 85% dan sayuran bersih menyumbang 15%.

Penyakit ini mengalami latar belakang makro dan industri yang serupa dengan tahap wabah di Jepang.

Pada tahun 70an dan 80an, Jepang berada dalam tahap ledakan industri sayuran siap pakai, dan permintaan terhadap B-end dan C-end melonjak, yang mendorong pesatnya perkembangan industri makanan beku, termasuk hidangan cepat beku.

Beberapa indikator makro Tiongkok saat ini mirip dengan Jepang pada tahun 70an dan 80an, dengan PDB per kapita melebihi $10.000, peningkatan laju urbanisasi, dan pembangunan ekonomi yang mendorong modernisasi masyarakat, yang tercermin dalam ukuran keluarga yang lebih kecil, namun juga menghadapi tantangan yang sama. masalah penurunan proporsi angkatan kerja, kenaikan harga sewa toko, dan struktur populasi yang menua.

Dipengaruhi oleh epidemi pada tahun 2020, kebiasaan konsumsi masyarakat telah berubah, dan permintaan akan makanan enak seperti piring prefabrikasi meningkat dua kali lipat.

Sistem benchmarking di Jianzhizhi

Tolok ukur penetrasi: Pasar Jepang relatif stabil, dan tingkat penetrasi hidangan jadi di Tiongkok tertinggal jauh.

Jepang Menurut Rencana Kerja Asosiasi Masakan Tiongkok, tingkat penetrasi peralatan masak prefabrikasi Jepang telah mencapai lebih dari 60% pada tahun 2021, sementara di Tiongkok hanya sekitar 10%.

Tingkat penetrasi Jepang jauh lebih tinggi dibandingkan Tiongkok karena dua alasan utama:

1) Rasa makanan Jepang relatif sederhana, jenis makanannya relatif tetap, dan masakan prefabrikasi dapat memenuhi sebagian besar kebutuhan makanan sehari-hari;

2) Jepang memiliki luas daratan yang kecil dan cakupan logistik rantai dingin yang tinggi, sehingga mudah membentuk situasi konsentrasi tinggi.

Pembandingan kategori: Masakan Jepang relatif sederhana, tetapi penambangan kategori lebih memadai.

1) Jenis: Masakan Jepang dibagi menjadi masakan Kanto dan masakan Kansai, keduanya terutama sashimi, sushi, dan tempura, tetapi menurut Asosiasi Makanan Cina Jepang, jumlah hidangan siap pakai di Jepang telah melebihi 3.000; Meskipun ada delapan masakan utama dalam masakan Cina, jenis masakan siap pakainya kurang dari 1.000, jauh lebih sedikit dibandingkan masakan Jepang, dan masih banyak ruang untuk dieksplorasi.

Jepang Menurut Asosiasi Makanan Beku Jepang, pada tahun 2020, total nilai output bakso goreng/nasi goreng/potongan daging babi/hamburger/mie udon akan menjadi 30.8/23.8/20.0/19.5/1.65 miliar yuan (1 yen≈0,05 yuan, sama di bawah);

3) Derajat standardisasi: Pengolahan makanan Jepang relatif sederhana, kebanyakan dipanggang, digoreng, dan lain-lain, sehingga derajat standardisasinya lebih tinggi dibandingkan dengan makanan Cina; Makanan Cina memiliki beragam metode memasak, masakan tumis, masakan kukus, masakan rebus, dll., yang lebih sulit untuk menstandardisasi penelitian dan pengembangan masakan, dan sulit bagi perusahaan sayuran siap pakai untuk mencakup berbagai masakan. , dan tingkat penetrasi industrinya tidak sebaik Jepang.

Pembandingan pola: Pasar Jepang relatif matang, dan konsentrasi pasar lebih tinggi dibandingkan Tiongkok.

Menurut Zhiyan Consulting, total pangsa pasar CR10 di industri sayuran jadi di China pada tahun 2020 hanya 14,23%, sedangkan pangsa pasar CR5 di industri sayuran jadi di Jepang akan mencapai 64,04%, dan kesenjangan antara konsentrasi di China dan industri Jepang sudah jelas.

Pada tahun fiskal 2021, total pendapatan Kobe Bussan/Nichirei Food/Ajinomoto / Japan Fisheries Co., Ltd., perusahaan perwakilan hidangan jadi Jepang, adalah sekitar RMB 322/204/638/39,1 miliar yuan, di antaranya pendapatan dari makanan beku sekitar RMB 183/145/133/12,2 miliar yuan, dan efek Matthew lebih jelas.

Dibandingkan dengan Jepang, Tiongkok memiliki keunggulan jumlah penduduk yang lebih besar, dan perusahaan-perusahaan Tiongkok memiliki ruang yang luas untuk tumbuh.

Dengan populasi Tiongkok yang besar sebesar 1,412 miliar pada tahun 2020, 11,21 kali lipat total populasi Jepang, negara ini menyediakan pasar katering dan konsumsi rumah tangga yang lebih besar, dan batas atas pasar sayuran siap saji harus lebih tinggi, yang diharapkan akan memunculkan perusahaan-perusahaan terkemuka. dengan skala pendapatan yang lebih besar.

Pola persaingan industri sayuran siap pakai di Jepang telah ditentukan, dan perusahaan-perusahaan terkemuka dengan pendapatan lebih dari 20 miliar yuan telah lahir. Mengacu pada pengalaman Jepang, ketika dividen pertumbuhan industri yang tinggi secara bertahap memudar, perusahaan-perusahaan dengan kekuatan produk, kekuatan merek, dan kemampuan rantai pasokan yang lebih kuat akan mengalami gelombang besar.

Model bisnis B-lalu-C

Jepang: Industri sayuran siap pakai telah mengalami proses pengembangan B terlebih dahulu, kemudian C, dan permintaan terhadap produk C terus meningkat sejak tahun 90an.

Tinjau proses pengembangan saluran hidangan siap pakai Jepang, pada pertengahan tahun 70an, pengembangan saluran B-end dan C-end secara bertahap memperlebar kesenjangan, saluran B-end memasuki tahap volume cepat selama 20 tahun, pada akhirnya Pada tahun 90-an, dengan pecahnya gelembung ekonomi Jepang, keinginan penduduk untuk keluar untuk berbelanja menurun, industri katering mengalami kemunduran, dan permintaan terhadap hidangan siap saji B-end menurun.

Sebaliknya, permintaan C-end mempertahankan tingkat pertumbuhan yang stabil dari tahun 70an hingga akhir tahun 90an setelah krisis ekonomi Jepang melalui siklus ekonomi.

Setelah tahun 90an, pembangunan ekonomi melambat, proporsi perempuan yang bekerja di luar rumah meningkat, dan miniaturisasi keluarga, serta mempopulerkan peralatan rumah tangga seperti oven microwave/lemari es, dan kebangkitan C-end secara bertahap. konsumsi.

Tiongkok: Pasar B-end dimulai lebih awal, dan permintaan C-end masih perlu dikembangkan.

Menurut Euromonitor, pada tahun 2021, rasio piringan jadi 2B dan 2C di pasar Jepang adalah 6:4 (kaliber penjualan), dan struktur saluran lebih seimbang, serta rasio piringan jadi 2B dan 2C di Cina adalah sekitar 8:2 (kaliber pendapatan).

Lahan makanan prefabrikasi B-end di Tiongkok telah relatif matang, restoran berantai, makan kelompok dan restoran kecil dan menengah serta penetrasi lainnya pada dasarnya telah selesai, perusahaan katering saat ini merupakan saluran penjualan yang paling penting, permintaan C-end masih perlu terus berlanjut untuk mengolah, menindaklanjuti atau lebih banyak penetrasi.

Di masa lalu, perusahaan yang memposisikan C-end perlu memikul tanggung jawab dalam mendidik konsumen, dan kesulitan dalam pengoperasiannya tercermin dalam:

Nichirei: Perusahaan makanan segar di hulu menyediakan bahan baku berkualitas tinggi dan berbiaya rendah, dan perusahaan logistik hilir menyediakan layanan transportasi global yang efisien.

Dengan teknologi pembekuan yang matang dan jaringan pengadaan makanan global, Nichirei Fresh membeli bahan-bahan dari lebih dari 30 negara dengan harga murah, menyediakan bahan mentah berkualitas tinggi dan berbiaya rendah bagi perusahaan, yang secara efektif meningkatkan cita rasa makanan dan margin keuntungan produk.

Hingga akhir tahun 2021, terdapat 7 perusahaan cold storage regional dan 80 pusat distribusi berbasis penyimpanan di Jepang, dengan kapasitas cold storage lebih dari 1,5 juta ton, menduduki peringkat pertama di Jepang.

Di luar negeri, Nichirei Logistics memulai dengan akuisisi gudang berpendingin di Belanda dan telah berkembang ke Eropa dan Asia, dengan total 42 basis di 12 negara.

Kobe: Integrasi produksi, pasokan dan pemasaran, serta rantai dingin yang dibangun sendiri memiliki keunggulan dalam rute distribusi dan ketepatan waktu pengiriman.

Menurut situs resmi perusahaan, hingga akhir tahun 2021, perusahaan memiliki total 25 pabrik di Jepang, dan sebagian besar produknya berasal dari pabriknya sendiri.

Tata letak perusahaan menjadikan toko sebagai inti, terus meluas ke hulu, dan menguasai pasokan bahan mentah, pemrosesan produk, dan tautan penjualan akhir, dan integrasi produksi, pasokan, dan pemasaran dapat memberi pelanggan portofolio produk yang terdiversifikasi di bawah kondisi biaya yang terkendali.

Infrastruktur logistik rantai dingin memiliki investasi besar pada tahap awal dan siklus pemulihan yang panjang, serta dapat memberikan keunggulan biaya melalui efek skala setelah jatuh tempo.

Dengan membangun logistik rantai dingin yang independen, perusahaan mempertahankan seluruh proses transportasi bahan mentah dan produk segar bersuhu rendah, dan secara efektif mengendalikan biaya rantai pasokan.

Model keberhasilan: Pada tingkat penilaian, PE-TTM Kobe & Co., Ltd./Nichirei dalam periode pertumbuhan pesat masing-masing adalah 70-80x/30-35x, dan para pemimpin luar negeri telah membentuk hambatan kompetitif dalam tiga aspek

produk + saluran + rantai pasokan

, memberikan referensi untuk pengembangan perusahaan Tiongkok.

1) Di sisi produk, Nichirei telah mengembangkan C-end dengan memperkaya matriks produk, membantunya menjadi pemimpin industri, dan kemampuan Kobe untuk membangun satu produk besar untuk membangun parit perusahaan;

Jepang Menurut Euromonitor, pada tahun 2021, rasio piringan prefabrikasi 2B dan 2C di Jepang adalah 6:4 (kaliber penjualan), dan Nichirei Group dan Kobe C&o telah beralih dari fokus pada B-end menjadi memperhitungkan konsumsi kebutuhan B-end dan C-end, dan menerapkan strategi yang berbeda untuk saluran yang berbeda;

3) Di sisi pasokan, Nichirei secara aktif memperluas bisnis segar hulu, dengan tata letak logistik hilir, Kobe juga memiliki rantai pasokan hulu dan hilir yang kuat, Jepang memiliki lahan yang kecil, memimpin perusahaan dalam tahap awal pengembangan melalui keunggulan modal untuk dengan cepat meningkatkan cakupan logistik rantai dingin, setelah pembentukan keunggulan skala, menaikkan ambang masuk industri.

Mengacu pada pengalaman pengembangan perusahaan-perusahaan terkemuka Jepang, melakukan benchmarking di luar negeri dan menggabungkan dengan kondisi aktual Tiongkok, terdapat beberapa pencerahan berikut:

Industri sayuran siap pakai di Jepang didorong oleh produk tunggal yang besar, masakan tradisional Tiongkok sangat besar, teknologi memasaknya rumit, perbedaan rasa menyebabkan banyaknya produk tunggal yang akan ditambang, kemampuan penelitian dan pengembangan matriks produk perusahaan perlu lebih ditingkatkan, meningkatkan cita rasa masakan, dan mengatasi masalah

adaptasi air dan tanah

dihadapi dalam ekspansi nasional.

Selain itu, ruang pasar B-end dan C-end cukup besar, dan BC mungkin merupakan model saluran yang lebih baik, dan karakteristik regional perusahaan makanan prefabrikasi Tiongkok sudah jelas, dan tata letak rantai dingin masih perlu diperbaiki. ditingkatkan.

In 2021, the company's R&D expenses will reach 143 million yuan, and the technical team will continue to polish new products, and has now launched a variety of foods such as rice, Chinese food, and chicken, mainly deep-processed products such as fried rice and meat patties, and seasoning contributes added value.

The company pays attention to the taste and quality of products, and strives to create a variety of timeless star products, "authentic fried rice" since its launch in 2001 is still constantly improving, with the restoration of the taste of professional chefs, for 20 consecutive years to the top of the sales list of Japan's quick-frozen fried rice category, according to the company's official website, the scale of national fried rice in 2021 is about 600 million yuan.

Kobe: It has a large number of self-operated brand products, and its diversified appearance creates strong product strength.

According to the company's official website, the company provides more than 360 kinds of self-operated brand products, the number of categories is about 5,300, and the number of imported product SKUs is more than 1,400, from 40 countries and regions around the world, with a rich product matrix, and then relies on keen sense of smell and innovation ability to create a product portfolio of Germany sausage, water lamb soup, Tapioka and other products, mainly sold in business supermarkets, refined mining market demand.

On the channel side, both Nichirei Group and Kobe & Co., Ltd. have shifted from focusing on the B-end to the dual-drive of the BC-end, and then through the blessing of related products, they have replicated their dominant position in the B-side.

Nichien: BC two-wheel drive, polishing products to match the needs of segmented channels.

According to the announcement of Nichirei Group, the BC side of the company's revenue in 2021 will account for 55%: 45% respectively. At the beginning of its establishment, the company mainly oriented to school meals, group meals and convenience stores, and matched corresponding products for different channels.

For convenience stores and small B customers, the company mainly promotes chicken products with high cost performance, and for hotel customers, the company's project team can provide customized services and develop medium and high-end products.

With the increasing maturity of the pre-made food industry in Japan, under the influence of the aging population and the miniaturization of families, family demand continues to increase, and Nichirei has also developed more C-end products, such as the company launched a variety of microwave oven cooking products in 1992 to strengthen its dominant position in the family.

Kobe: From the main B-end to BC, the product is cost-effective to build a competitive advantage.

The company sells its goods on a franchise basis and has grown at a rate of about 30-40 new stores per year since the opening of its first operational supermarket in March 2000.

In the early days of its establishment, the business supermarket was mainly for B-end customers such as restaurants and retailers.

According to the company's official website, in order to meet the needs of corporate customers, the business supermarket sells large-scale products to avoid price competition with competing products, because the price is about 20% cheaper than other supermarkets, cost-effective products are also welcomed by C-end consumers, in addition, the business supermarket has created a series of "mother's taste food", positioning housewives, widely favored by the consumer group, and rapidly increasing the number of stores.

On the supply side, prefabricated dishes are quick-frozen subdivisions, which require full cold chain transportation, and enterprises adopt self-built cold chains or outsourcing through third-party enterprises, according to the 2021 China Prefabricated Vegetable Industry Conference, cold chain transportation costs account for 20%-25% of sales.

Nichirei: Upstream fresh food companies provide high-quality and low-cost raw materials, and downstream logistics companies provide efficient global transportation services.

With mature freezing technology and global food procurement network, Nichirei Fresh procures ingredients from more than 30 countries at low prices, providing the company with high-quality and low-cost raw materials, effectively improving food taste and product profit margins.

As of the end of 2021, there are 7 regional cold storage companies and 80 storage-based distribution centers in Japan, with a cold storage capacity of more than 1.5 million tons, ranking first in Japan.

Overseas, Nichirei Logistics started with the acquisition of refrigerated warehouses in the Netherlands and has expanded to Europe and Asia, with a total of 42 bases in 12 countries.

Kobe: The integration of production, supply and marketing, and the self-built cold chain has advantages in distribution routes and delivery timeliness.

According to the company's official website, by the end of 2021, the company had a total of 25 factories in Japan, and most of the products came from its own factories.

The company's layout takes the store as the core, continuously extends to the upstream, and masters the supply of raw materials, product processing and the final sales link, and the integration of production, supply and marketing can provide customers with a diversified product portfolio under the condition of controllable costs.

The cold chain logistics infrastructure has a large investment in the early stage and a long recovery cycle, and can bring cost advantages through scale effect after maturity.

By building an independent cold chain logistics, the company maintains the whole process of low-temperature transportation of raw materials and fresh products, and effectively controls the cost of the supply chain.

Success model: At the valuation level, the PE-TTM of Kobe & Co., Ltd./Nichirei in the rapid growth period is 70-80x/30-35x respectively, and overseas leaders have formed competitive barriers in the three aspects of "product + channel + supply chain", providing reference for the development of Chinese enterprises.

1) On the product side, Nichirei has developed the C-end by enriching the product matrix, helping it become the industry leader, and Kobe's ability to build a large single product to build a corporate moat;

Japan According to Euromonitor, in 2021, the ratio of 2B and 2C of prefabricated dishes in Japan is 6:4 (sales caliber), and both Nichirei Group and Kobe C&o have shifted from focusing on the B-end to taking into account the consumption needs of the B-end and the C-end, and implementing differentiated strategies for different channels;

3) On the supply side, Nichirei actively expands the upstream fresh business, with the downstream logistics layout, Kobe also has a strong upstream and downstream supply chain, Japan has a small land area, leading enterprises in the early stage of development through capital advantages to quickly improve the coverage of cold chain logistics, after the formation of scale advantages, pull up the industry entry threshold.

Referring to the development experience of Japan's leading enterprises, benchmarking overseas and combining with China's actual conditions, there are the following enlightenments:

Japan's pre-made vegetable industry is driven by large single products, Chinese traditional cuisine is huge, cooking technology is complex, taste differences cause the breadth of single products to be mined, the company's product matrix research and development capabilities need to be further improved, improve the taste of dishes, and overcome the problem of "water and soil adaptation" faced in the national expansion.

In addition, the market space of the B-end and the C-end is considerable, and the BC may be a better channel model, and the regional characteristics of China's prefabricated food enterprises are obvious, and the cold chain layout still needs to be improved.